Hvad sker der investeringsmæssigt i 2021

Af Søren Rytoft, CSO, MEGATREND INVEST

Januar 2021

En Status på 2020

Det er vanskeligt at skrive noget om 2021 uden at berøre Covid pandemien. Selvom vi i det forgangne år har set aktie- og ejendomsmarkeder stige markant på baggrund af den store likviditet, der bliver stillet til rådighed af verdens centralbanker, er der stadig indikationer på, at investeringer i kapitalapparatet (CAPEX) i danske virksomheder vil øges. Samtidig er tilbagekøb af aktier og ledig kapacitet nu afløst af øget produktion med fokus på bæredygtighed i mange sektorer. Men kan vi forvente, at det fortsætter? Covid og forskellige mutationer holder stadig de fleste lande i et jerngreb af nedlukninger. Vaccinen er her, men det tager noget tid, inden der bliver vaccineret en tilstrækkelig stor del af befolkningen til, at vi kan forvente, at restriktionerne kan blive løsnet.

Forventninger til 2021

Hvordan kan man så forvente, at det kommer til at se ud i 2021? Lad mig komme med mine konklusioner

først:

- Aktier vil stige igen i 2021, 10-15%

- Vækstaktier vil fortsat være i fokus

- Renter forbliver på nuværende niveau

- Fast ejendom med mindre prisstigninger

Trusler for det finansielle marked i 2021

Deutsche Bank har lavet en analyse af de største trusler for de finansielle markeder i 2021. Ifølge dem er

top-4 følgende:

- Covid muterer, og den netop udviklede vaccine er ikke virksom

- Covid vaccine giver alvorlige bivirkninger

- Ikke nok mennesker bliver vaccineret, og den brede immunitet bliver ikke en realitet

- Centralbanker ændrer deres nuværende lempelige pengepolitik for hurtigt

I forhold til Corona er der endnu ikke fundet nogen alvorlige bivirkninger fra Covid vaccinen, men både argumentet at mutationer kan give udfordringer samt det, at der ikke vil være nok mennesker, der lader sig vaccinere, er efter min mening meget aktuelle punkter. Centralbankerne derimod har sendt mange penge i omløb gennem deres obligations- og aktieopkøb, og jeg ser derfor ikke nogen potentielle ændringer her. Disse programmer vil fortsat understøtte kapitalmarkederne.

Det skal du være opmærksom på

I de sidste mange år har vækstaktier gjort det bedre end værdiaktier. Skal det skifte i 2021, eller er det fortsat vækstsporet, der fortsætter? Det er efter min mening stadig vækstaktier, der er vejen frem. Det vil sige, at denne verdens Amazon, Ali Baba, Google og Apple vil fortsætte med at være dominerende. Generelt tror jeg faktisk, at den Corona relaterede forbrugsstil, hvor mange produkter købes online, vil fortsætte selv efter en delvis eller fuld oplukning igen. Vores forbrugsmønster er ganske enkelt ændret, og det vil være svært for retail at overleve uden en velfungerende online tilstedeværelse. Det betyder, at det giver rigtig god mening at have fokus på de aktier, som skaber indtjening på baggrund af det ændrede indkøbs- og forbrugsmønster. Transport- og kurervirksomheder og emballageproduktion kunne derfor være interessante investeringsobjekter. I det hele taget er digitaliseringsprocessen interessant og hele omstillingen til det ændrede forbrugsmønster ekstrem vigtig. Kunstig intelligens nytænkning og videreudviklinger kommer til at ændre processer i både produktions- og serviceindustrien.

Likviditeten er fortsat høj, og med obligationer, der giver beskedne eller sågar negative afkast, er aktier det åbenlyse valg. Kina bør indgå i overvejelserne af flere grunde. For det første var det sandsynligvis der, hvor pandemien startede, og derfor er de længere fremme på tidslinjen end Europa og USA. For det andet fordi produktionen kører i højt gear og giver en større økonomisk vækst hurtigere end Europa og USA. At produktionsapparatet kører i et højt gear kan ses i de øgede fragtrater for containere fra Østen til Europa. Dollaren er blevet kontinuerligt svækket gennem de sidste 12 måneder og rammer derigennem danske investorer i amerikanske aktier. Svækkelsen af valutaen gør amerikansk eksport attraktiv, og selskabernes øgede omsætning kan derfor hjælpe investorer.

Investeringsmuligheder

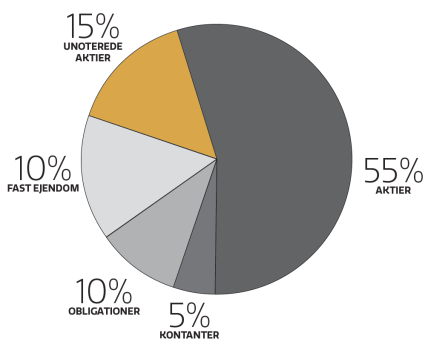

I allokeringen til aktier bør både danske og udvalgte internationale navne indgå. Kina og USA er oplagt, men en mindre andel af emerging aktier vil også være fornuftig. Jeg ville også anbefale at se meget på bæredygtighed i de enkelte virksomheder. Den meget større fokus på bæredygtighed tog virkelig fart sidste år og er efter min mening kommet for at blive. Allokation af investeringsmidler til fast ejendom ser jeg som enten direkte investeringer eller igennem en fond. Obligations- og cash-delen er derimod reduceret til et absolut minimum.

Unoterede aktier er et godt og mindre likvidt alternativ til traditionelle aktier. Her er der mulighed for at vælge blandt lovende vækstvirksomheder og finde en investering, der passer godt ind i den øvrige portefølje. Kig på mega.as for at se, hvilke muligheder vi tilbyder netop nu.

Om os

Vi investerer i bæredygtige danske iværksætter- og vækstvirksomheder indenfor globale megatrends. Via risikospredning sikrer vi et solidt afkast for vores investorer.

- CVR: 39843536

- Registrering hos Finanstilsynet: FT-nr. 23.210.

- Privatlivs- og cookiepolitik

- Central investor information

- Whistleblower linje

- Disclosure Forordningen

- Disclaimer